文件列表:

浦银国际证券:中国半导体晶圆代工:维持2024年基本面上行形态.pdf |

下载文档 |

资源简介

>

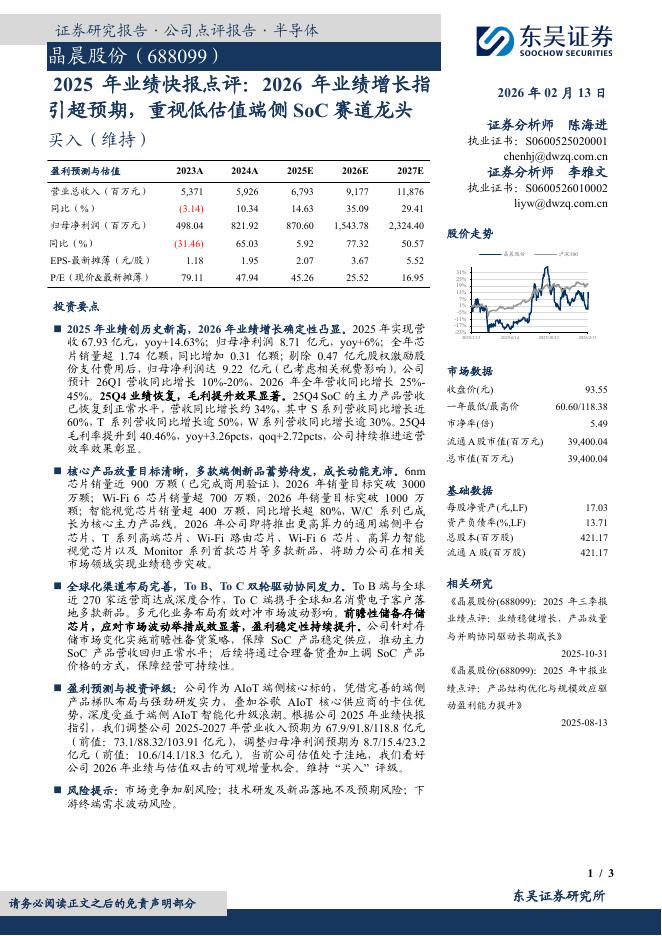

维持对中国半导体晶圆代工行业乐观看法:首先,晶圆代工收入同比增速持续改善。中芯和华虹的去年四季度和今年一季度的收入同比增速都较去年三季度持续改善。其次,晶圆代工行业利润触底,落后于收入增速触底,但是我们看到华虹的毛利率已经有触底改善迹象。最后,晶圆代工玩家估值,虽然持续提升,但是仍然处于相对低的位置,上行空间比较大。因此,我们重申中芯国际(981.HK/688981.CH)和华虹半导体(1347.HK/688347.CH)的“买入”评级。鉴于其毛利率触底更早以及更大的估值空间,我们更加偏好华虹半导体。

华虹半导体毛利率已经有触底迹象:2023年四季度是华虹业务的低点,收入同比下滑28%,毛利率为4.0%,收入略微低于市场一致预期,而毛利率表现则略好。展望2024年一季度,根据公司指引中位数,华虹收入同比下滑幅度将收窄为25%,毛利率略微提升至4.5%,收入增速和毛利率同步改善。虽然一季度毛利率低于市场一致预期,但是优于我们此前利润率触底节奏慢于收入增速的趋势判断。华虹的电源管理类产品恢复增长,功率和MCU产品需求则有望分别在今年二季度和下半年恢复。

中芯国际基本面预期二次探底:中芯国际

加载中...

本文档仅能预览20页