文件列表:

东吴证券:赣锋锂业(002460)-2025年业绩预告点评:锂价上涨贡献弹性,Q4业绩反转.pdf |

下载文档 |

资源简介

>

赣锋锂业(002460)

投资要点

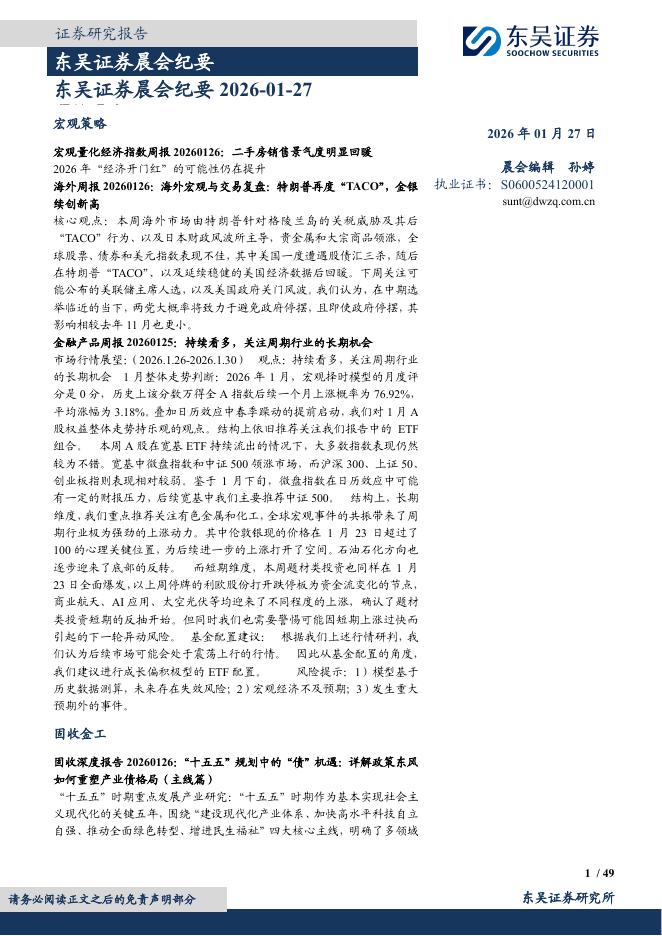

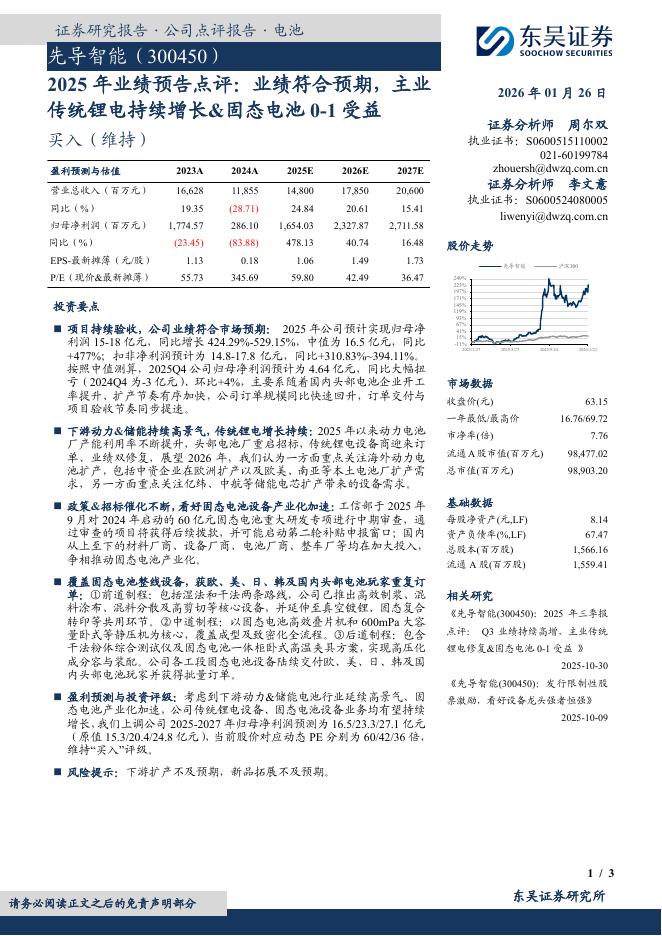

25Q4业绩亮眼,扣非净利略好于预期。公司预计2025年归母净利为11.0至16.5亿元,同比增153%~180%,扣非净利润为亏损6.0-3.0亿元,同比增32%~66%;其中,公司预计2025Q4归母净利润为10.7至16.2亿元,同比扭亏为盈,环比增93%~192%,中值13.5亿元,扣非净利润为3.4~6.4亿元,同环比扭亏,中值4.9亿元。公司非经常性损益主要来自:1)参股公司PLS股价上涨带来公允价值变动收益10.3亿元;2)转让子公司易储部分股权,获得投资收益。

25Q4锂盐出货环比持平,涨价贡献弹性。25Q4锂盐出货量我们预计5万吨,环比持平,全年我们预计合计17万吨。25Q4碳酸锂价格上涨,均价8.7万元/吨,环比Q3增19%,对应涨幅1.4万元/吨,但考虑价格传导有一定滞后性,我们预计Q4单吨利润提升至0.8万元/吨,其中资源自供比例为50%+,对应自有资源折碳酸锂单吨利润1.4万元/吨左右。展望26年,我们预计公司锂盐出货量21万吨,同比+25%,资源自供规模13-14万吨,若按照碳酸锂价格15万元/吨,对应可贡献90亿元+利润

加载中...

已阅读到文档的结尾了